50

1. 結論

(1)2024年整體半導體景氣自谷底緩步復甦中,新一波的資本支出潮尚未開始,但2025年將有機會迎來較大的成長。

(2)邏輯IC應用庫存陸續去化,產能利用率仍低,記憶體應用庫存已接近正常水準,加上基期已低,2024年可開始看到成長。

(3)AI帶動高階邏輯IC與記憶體的需求,邏輯方面主要仍是先進製程(GPU)的需求,記憶體主要是高頻寬記憶體(HBM)的需求。

(4)2024整體景氣平緩,AI、先進製程、DRAM(HBM)為投資焦點。

小哥建議觀察–AI:NVDA、MSFT、廣達、台光電

先進製程:TSM、ASML、SNPS、弘塑、上品

DRAM(HBM):Hynix、力成

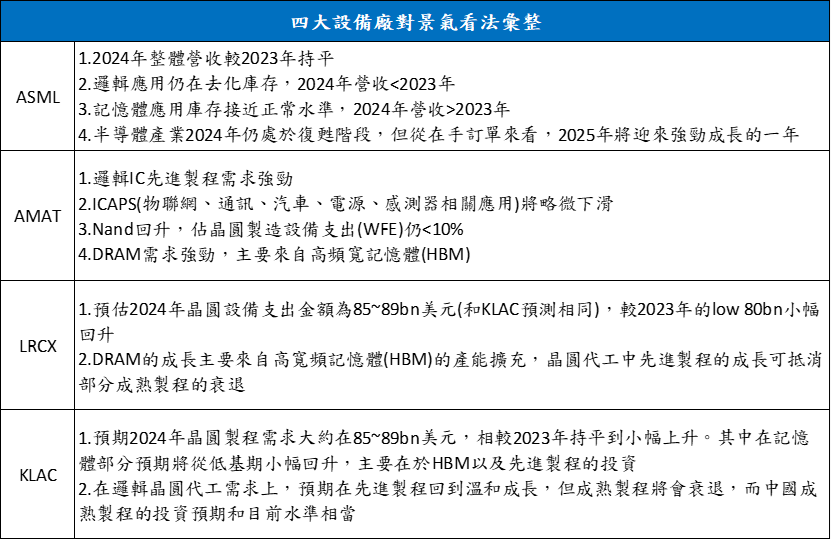

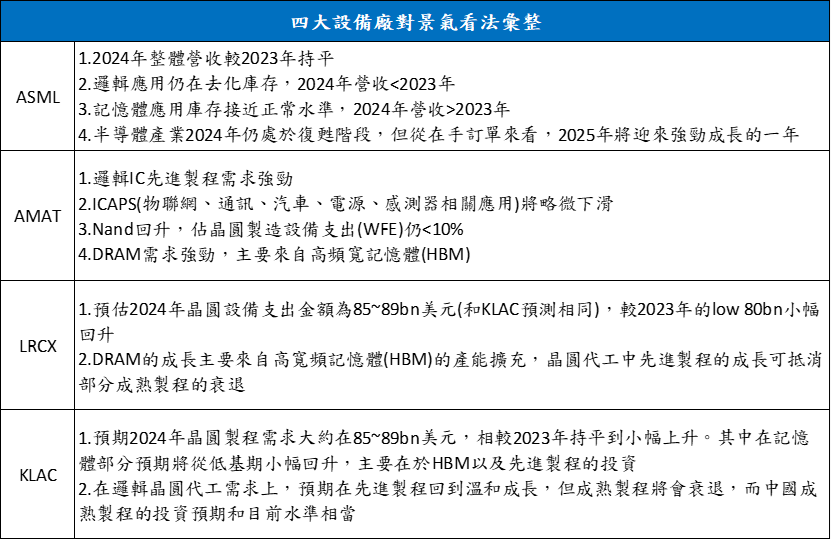

2. 四大設備廠對半導體景氣看法彙整

資料來源:ASML、AMAT、LRCX、KLAC,4Q23財報

3. 四大設備商1Q24營收展望

短期營運仍顯疲弱,經過4Q23拉貨潮後,QoQ均呈現下滑。

資料來源:ASML、AMAT、LRCX、KLAC,4Q23財報

4. 2024年估計與小哥指標

2024年營運動能平緩,等待2025年成長契機,由於短期動能較弱,小哥指標呈現結果偏低,待股價有拉回時擇機佈局為宜。

註:1.參酌市場之估計 2.小哥指標滿分為10分

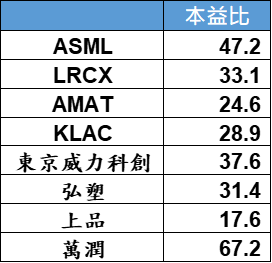

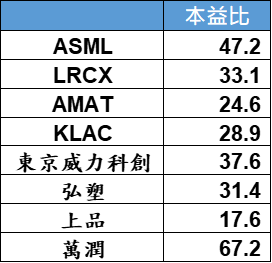

5. 評價比較

美台設備股目前本益比都處於近半年高點,從基本面角度不易介入。

註:以未來一年獲利推估本益比

6. 其他重點

美中貿易戰影響:中國客戶營收佔四大設備廠均達30%以上,在先進製程出口管制規範下,仍限制了四大設備廠的成長動能,美中關係將為未來觀察重點,從近年管制趨嚴來看,方向上應保守看待此部分貢獻。

資料來源:ASML、AMAT、LRCX、KLAC,4Q23財報 &市場推估